300種類以上ある三井住友カードの中で、お得に活用できるカードが『三井住友カード(NL)』です。

年間のカード利用額に応じたポイント付与特典により、ゴールドやプラチナプリファードは高いポイント還元率を実現しています。

さらに、クレカ積立利用時のポイント還元率も、年間一定額以上のカード利用が条件ですが、非常に高い水準となっています。

そのため、年間利用額に応じて最適なカードランクを選ぶことが重要です。

本記事では、

これらについて解説していきます。

三井住友カード(NL)の基本性能

三井住友カード(NL)のカードランクによる比較が以下になります。

| 種類 | ノーマル | ゴールド | プラチナ プリファード |

|---|---|---|---|

| 年会費 | 無料 | 5,500円 条件付無料 | 33,000円 |

| ブランド | Visa / Mastercard | Visa | |

| 付与 ポイント | Vポイント | ||

| ポイント 還元率 | 0.5% | 0.5〜1.5% | 1.0〜2.0% |

| カード年間 利用特典 | ー |  上限100万円 |  上限400万円 |

| クレカ積立 還元率 | 0~0.5% | 0~1.0% | 1.0~3.0% |

カード年会費

ノーマルの年会費は永年無料になります。

ゴールドの年会費は5,500円になりますが、年間100万円以上の利用で翌年以降永年無料にすることができます。

ゴールドに関しては、初年度年会費も無料になる期間限定キャンペーンが開催されることがあり、その時がおすすめの発行タイミングになります。

プラチナプリファードの年会費は33,000円となっています。

ゴールド 初年度年会費無料キャンペーン

期間限定キャンペーンとして、ゴールドの初年度年会費が無料になるタイミングがあります。

ここ最近では、NLとOliveを対象にしたものが2025年2月3日〜4月30日まで実施されていました。

このタイミングで発行すれば、初年度年会費5,500円分が無料になりますが、開催頻度は比較的低いです。

| カード | 実施期間 |

|---|---|

| ゴールド(NL) | 2025年2月3日~4月30日 2021年12月22日〜4月30日 |

| ビジネスオーナーズ ゴールド | 2023年12月1日 〜2024年3月31日 |

| Oliveゴールド | 2025年2月3日~4月30日 リリース開始〜2024年3月31日 |

発行可能ブランド

ノーマルとゴールドのカードブランドは、『Visa』と『Mastercard』を選択することができます。

プラチナプリファードのみ、Visaしか選択することができません。

Mastercardの方が他社キャッシュレス決済へのチャージに対応していることが多いため、Visaよりも活用価値は高いです。

Mastercardであれば利用できる代表的なキャッシュレス決済としては、『JAL Pay』になります。

JAL Payに関しては、こちらで詳しく解説しています。

ポイント還元率

三井住友カード利用時に付与されるポイントは基本的にはVポイントです。

Vポイントに関しては、こちらで詳しく解説しています。

基本還元率はノーマルとゴールドで0.5%、プラチナプリファードで1.0%になります。

ゴールドとプラチナプリファードには、『カード年間利用額に応じてポイントが付与』される継続特典があり、これよって、実質的なポイント還元率を最大+1.0%にすることができます。、

さらに、リボ払いの利用特典である『リボ手数料発生月の請求額に対してポイント還元率+0.5%』を活用することで、さらに実質的なポイント還元率を+0.5%にすることができます。

しかし、NLをはじめとした対象のスタンダードカードは2024年6月でこちらの特典は終了しています。

新しく、2つの特典から1つを選択できる選べる特典に変更されました。

リボ特典に関しては、こちらで解説しています。

ポイント還元対象外の利用先

一方で、ポイント還元対象外の利用先も存在するので、利用の際には注意してください。※公式サイト

利用したい場合は、利用先との間に経由用のキャッシュレス決済を介することで還元されることは可能です。

詳細については、こちらで解説しています。

クレカ積立還元率

三井住友カードは、SBI証券においてクレジットカードで投資商品を購入する『クレカ積立』を利用することができます。

クレカ積立のカード利用分に対してもポイントが付与されるため、現金から積み立てるよりもポイント付与分お得になります。※月間積立金額には上限あり

クレカ積立時のポイント還元率はカードランクよって変化します。

| カード | ポイント 還元率 | 必要な年間利用額 |

|---|---|---|

| プラチナ プリファード | 3.0% | 500万円以上〜 |

| 2.0% | 300万円以上〜 | |

| 1.0% | ー | |

通常プラチナ | 2.0% | 300万円以上〜 |

| 1.0% | ー | |

| ゴールド | 1.0% | 100万円以上〜 |

| 0.75% | 10万円以上〜 | |

| 0% | ー | |

ノーマル | 0.5% | 10万円以上〜 |

| 0% | ー |

2024年11月買付分から、クレカ積立時のポイント還元率を決定する条件として『カード年間利用額』が新たに加わりました。

特に、プラチナプリファードはかなり厳しい条件に変更されています。

詳細についてはこちらで解説をします。

SBI証券に関しては、こちらで詳しく解説しています。

カード年間利用特典

三井住友カードのゴールドとプラチナプリファードには、カード年間利用額に応じてポイントが付与される『カード継続特典』が存在します。

ゴールドは年間100万円利用分まで、プラチナプリファードは年間400万円利用分までがポイント付与の対象です。

NL以外で、Vポイントが付与されるカード年間利用特典を持つ三井住友カードは以下になります。

| カード | 年間利用額 | ポイント付与数 | 実質還元率 |

|---|---|---|---|

| ゴールド(NL) | 100万円 | +10,000P | 最大1.5% |

| Oliveゴールド | |||

| ビジネスオーナーズ ゴールド | |||

| プラチナ プリファード & Oliveプラチナ プリファード | 100万円 | +10,000P | 最大2.0% |

| 200万円 | +10,000P | ||

| 300万円 | +10,000P | ||

| 400万円 | +10,000P |

NLのゴールド・プラチナプリファード以外の三井住友カードとしては、『Oliveフレキシブルペイゴールド・プラチナプリファード』と『ビジネスオーナーズゴールド』は年間利用特典が付帯します。

ゴールド

ゴールドの年間利用特典は『100万円以上利用した時』に10,000Pが付与されます。※付与は集計期間終了後

100万円利用時には、基本還元率0.5%分の5,000Pと年間利用特典の10,000Pを合わせて15,000Pが付与されるため、実質還元率は最大1.5%になります。

『100万円利用時』が最大還元率になるため、効率的な使い方としては『100万円ピッタリでカード年間利用を止めること』になります。

プラチナプリファード

プラチナプリファードの年間利用特典は『100万円利用毎』に10,000Pが付与されます。※付与は集計期間終了後

付与上限としては40,000Pとなっており、400万円利用時までポイントが付与されます。

こちらも100万円、200万円、300万円、400万円利用時にポイント還元率が+1.0%されるため、基本還元率1.0%と合わせて実質最大2.0%になります。

ゴールドと同じく、効率的な使い方としては『カード年間利用は100万円単位ピッタリで止めること』になります。

プラチナプリファード利用時の注意点としては、この特典のポイント付与タイミングが『カード加入月の翌月末』であることです。※公式サイト

つまり、年会費33,000円の発生より後にポイントが付与されるため、翌年の年会費を払わなければ、本年の特典を受け取ることができません。※公式サイト

カード利用額の集計対象外

カード年間利用額の集計対象にならない利用先が存在するので注意してください。※公式サイト

特にANA PayやWAON、交通系IC等への直接チャージは集計対象外&ポイント還元対象外となります。

クレカ積立の還元率を決める条件

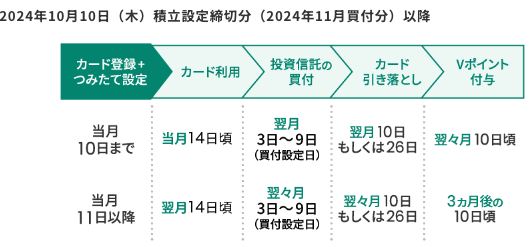

クレカ積立利用時のポイント還元率は、2024年11月買付分から変更されています。※公式サイト

| 変更時期 | 2024年10月11日設定分〜 ※11月1日買付分〜 |

| 変更内容 | ・クレカ積立利用時のポイント還元率 ・カード年間利用額が付与条件に追加 |

| 年間利用額 集計期間 | カード入会月の翌月1日※1 〜12ヵ月後の末日まで |

| ポイント 付与日 | カード積立月の翌々月10日※2 |

※2 プラチナカードの年間利用特典分は集計期間終了月の翌月末

各カードランクにおいて、クレカ積立利用時のポイント還元率を決定する条件に『カード年間利用額』が新たに追加されました。

以下では、各カードランクの変更内容を解説していきます。

還元率最大3.0% プラチナプリファード

| 対象カード | 年会費 |

|---|---|

| プラチナプリファード | 33,000円 |

| Oliveフレキシブルペイ プラチナプリファード | 33,000円 |

| クレカ積立時の還元率 | 必要年間利用額 |

|---|---|

| 3.0% | 500万円以上〜 |

| 2.0% | 300万円以上〜 |

| 1.0% | 条件無し |

プラチナプリファードは、変更前のクレカ積立還元率5.0%から、最大還元率3.0%に改悪となりました。

さらに、カード年間利用額の条件が追加されており、基本還元率は1.0%、年間利用額が300万円以上で還元率2.0%、500万円以上で還元率3.0%になります。

年間500万円のカード利用が可能な方にとっては、依然としてお得なカードです。

年会費を考慮したポイント還元率に関しては、こちらで解説をしています。

還元率最大2.0% 通常プラチナ

| 対象カード | 年会費 |

|---|---|

| プラチナ | 55,000円 |

| ビジネスプラチナカード for Owners | 55,000円 |

| クレカ積立時の還元率 | 必要年間利用額 |

|---|---|

| 2.0% | 300万円以上〜 |

| 1.0% | 条件無し |

通常のプラチナカードのクレカ積立時のポイント還元率は、基本還元率は1.0%、年間利用額が300万円以上で還元率2.0%になります。

還元率最大1.0% ゴールド

| 対象カード | 年会費 |

|---|---|

| ゴールド(NL) | 5,500円 ※条件達成で無料 |

| Oliveフレキシブルペイ ゴールド | 5,500円 ※条件達成で無料 |

| ビジネスオーナーズ ゴールド | 5,500円 ※条件達成で無料 |

| その他ゴールド | 11,000円〜 |

| クレカ積立時の還元率 | 必要年間利用額 |

|---|---|

| 1.0% | 100万円以上〜 |

| 0.75% | 10万円以上〜 |

| 0% | 〜10万円未満 |

ゴールドのクレカ積立時のポイント還元率は、年間利用額が10万円以上で還元率0.75%、100万円以上で還元率1.0%になります。

年間100万円以上利用できれば、積立上限額10万円に対して1.0%還元されます。

年会費無料にも関わらず、クレカ積立のポイント還元率は最大1.0%になるため、かなりお得なカードです。

クレカ積立限定でカード利用している方は、最低でも月10万円以上の利用が必要になります。

還元率最大0.5% ノーマル

| 対象カード | 年会費 |

|---|---|

| ノーマル(NL) | 無料 |

| Oliveフレキシブルペイ ノーマル | |

| ビジネスオーナーズ ノーマル | |

| その他 |

| クレカ積立時の還元率 | 必要年間利用額 |

|---|---|

| 0.5% | 10万円以上〜 |

| 0% | 〜10万円未満 |

ノーマルのクレカ積立時のポイント還元率は、年間利用額が10万円以上で還元率0.5%になります。

クレカ積立限定でカード利用している方は、月10万円以上の利用が必要になります。

クレカ積立 集計対象期間

クレカ積立還元率を決定するカード年間利用額の『集計対象期間』と『ポイント付与のタイミング』は、カードランクによって異なります。

集計期間に関してはゴールドランク、ポイント付与に関してはプラチナランクが特に分かりにくい仕様となっているのでご注意ください。

プラチナの集計対象期間

プラチナランクに関しては、クレカ積立時のポイント還元率を決めるカード年間利用額の集計対象期間は『カード年間利用特典』と同じ期間になります。※公式サイト

| 発行年度 | カード年間利用額 集計対象期間 |

|---|---|

| 初年度 | カード発行日 〜12ヶ月後末日 |

| 2年目以降 | カード発行月翌月1日 〜11ヶ月後の末日 |

ポイント付与日に関しては、付与ポイントによって異なります。

| 対象ポイント | ポイント付与日 |

|---|---|

| 基本還元分 1.0% | カード積立月の翌々月10日 |

| 年間利用特典分 1.0〜2.0% | 集計対象期間終了月の翌月末 |

カード年間利用額に関係無い基本還元率1.0%分は、『カード積立月の翌々月10日』に付与されます。

一方で、年間利用特典分の1.0〜2.0%分は、『集計対象期間終了月の翌月末』にまとめて付与されます。

具体的には、プラチナプリファードの集計期間を「当年10月1日〜翌年9月末」とした場合、その期間に500万円以上のカード利用をすれば、期間中のクレカ積立額 × 2.0%が翌年10月末に付与されます。

そのため、年間利用特典分のポイントが付与されるためには、翌年のカード年会費33,000円を支払わなければいけません。

カード利用は初年度のみ or 更新前に解約予定の方は、年間利用特典分のクレカ積立は取り組まないようにしましょう。

ゴールドの集計対象期間

ゴールドカードは、カード発行年月によってクレカ積立還元率を決定する集計対象期間が異なります。※公式サイト 一般ゴールド / Oliveゴールド

2023年9月30日以前に発行したカード

| カード | ゴールド |

|---|---|

| 対象となる 買付分① | 2024年11月〜次のカード加入月 |

| 集計対象期間 | パターンA:前年度のカード年間利用期間 ※カード加入月の当月1日〜11ヶ月後末日 パターンB:2023/10/1~2024/9/30 A or Bのいずれか高い方が適用 |

| 対象となる 買付分② | ①以降の買付分 |

| 集計対象期間 | カード加入月の当月1日〜11ヶ月後末日 |

| ポイント 付与日 | カード積立月の翌々月10日 |

| カード | Oliveゴールド |

|---|---|

| 対象となる 買付分① | 2024年11月〜次のカード加入月 |

| 集計対象期間 | パターンA:前年度のカード年間利用期間 ※カード加入月の翌月1日〜11ヶ月後末日 パターンB:2023/10/1~2024/9/30 A or Bのいずれか高い方が適用 |

| 対象となる 買付分② | ①以降の買付分 |

| 集計対象期間 | カード加入月の翌月1日〜11ヶ月後末日 |

| ポイント 付与日 | カード積立月の翌々月10日 |

2023年9月30日以前にカード発行した方は、クレカ積立時のポイント還元率を決定する集計対象期間が2パターンあります。

2024年11月買付分〜次のカード加入月の買付分までのクレカ積立還元率を決定する集計対象期間が以下になります。

パターンA:前年度のカード年間利用額(カード加入月の当月 or 翌月1日〜11ヶ月後末日)

※通常はカード加入月の当月、Oliveのみカード加入月の翌月から

パターンB:2023年10月1日~2024年9月30日

このどちらかの利用金額の高い方が適用されます。

次回のカード加入月の買付分までは、クレカ積立分のポイント還元率は上記の利用金額が適用されているので少し注意してください。

2023年10月1日以降に発行したカード

| カード | ゴールド |

|---|---|

| 対象となる 買付分① | 2024年11月〜次のカード加入月 |

| 集計対象期間 | 一律1.0% |

| 対象となる 買付分② | ①以降の買付分 |

| 集計対象期間 | 入会から2年目 カード加入日〜11ヶ月後末日 入会から3年目 カード加入月の当月1日〜11ヶ月後末日 |

| ポイント 付与日 | カード積立月の翌々月10日 |

| カード | Oliveゴールド |

|---|---|

| 対象となる 買付分① | 2024年11月〜次のカード加入月 |

| 集計対象期間 | 一律1.0% |

| 対象となる 買付分② | ①以降の買付分 |

| 集計対象期間 | 入会から2年目 カード加入日〜11ヶ月後末日 入会から3年目 カード加入月の翌月1日〜11ヶ月後末日 |

| ポイント 付与日 | カード積立月の翌々月10日 |

2023年10月1日以降に発行した方は、『カード年間利用期間』と同じであり、初年度の集計期間のクレカ積立時のポイント還元率は1.0%で固定されます。

そして、翌年度集計期間のクレカ積立時のポイント還元率は、前年度のカード年間利用額に応じて変化します。

一般とOliveの違いは、発行月による集計期間が1ヶ月間異なります。

ノーマルの集計対象期間

ノーマルカードも発行年月によって、クレカ積立時のポイント還元率を決定する集計対象期間が異なります。※公式サイト

| カード | ノーマル | |

|---|---|---|

| カード発行日 | 2023/9/30以前 | 2023/10/1以降 |

| 対象集計期間 | 毎年10月1日 ~翌年9月30日 | 発行月の翌月1日 〜12ヶ月後末日 |

| ポイント 付与日 | カード積立月の翌々月10日 | |

2023年10月以降にカード発行した方は、集計対象期間が『カード発行月翌月1日〜12ヵ月後末日』となり、初年度の集計期間のクレカ積立時のポイント還元率は0.5%で固定されます。※発行初年度はカード発行日から集計開始

一方で、2023年9月30日以前にカード発行した方は、集計対象期間が一律『10月1日〜9月30日』で固定されます。

そのため、2023年10月1日〜2024年9月30日までに10万円以上の利用をしていなければ、2024年11月〜2025年10月買付分に対して、0.5%のポイント還元率は発生しません。

クレカ積立を検討している方は、ご自身のカード発行月と年間利用額をご確認した上で取り組むようにしましょう。

ポイント付与日

カードランクによるクレカ積立によるポイント付与日が以下になります。

| カード | ポイント 還元率 | ポイント 付与日 |

|---|---|---|

| プラチナ プリファード & 通常プラチナ  | 通常分 1.0% | 利用月の 翌々月10日 |

| 年間利用特典分 1.0〜2.0% | カード加入月の 翌月末 | |

| ゴールド | 年間利用特典分 0.5〜1.0% | 利用月の 翌々月10日 |

ノーマル | 年間利用特典分 0.5% | 利用月の 翌々月10日 |

プラチナカードの特典還元率分のみポイント付与日が異なりますので、プラチナカードユーザーは注意してください。

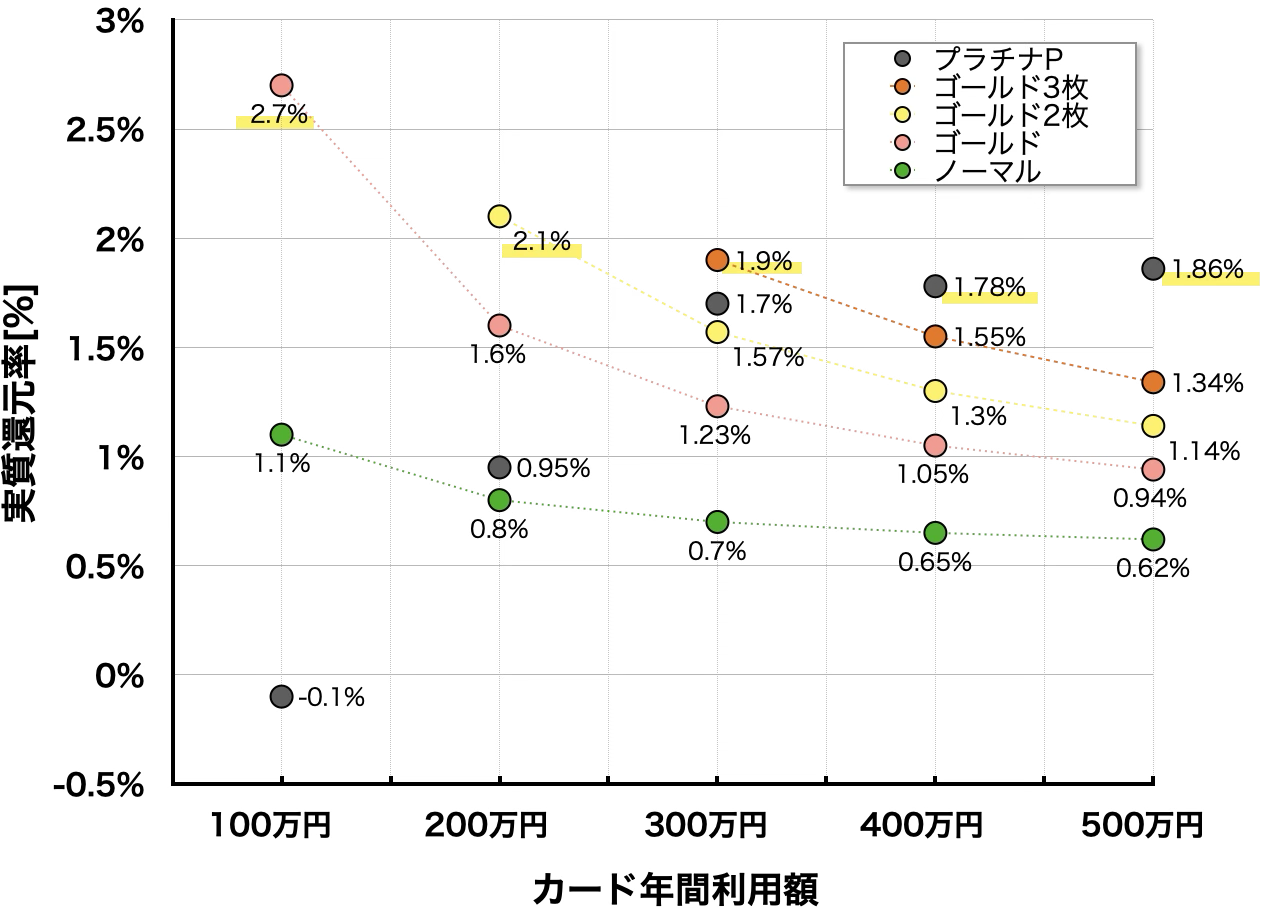

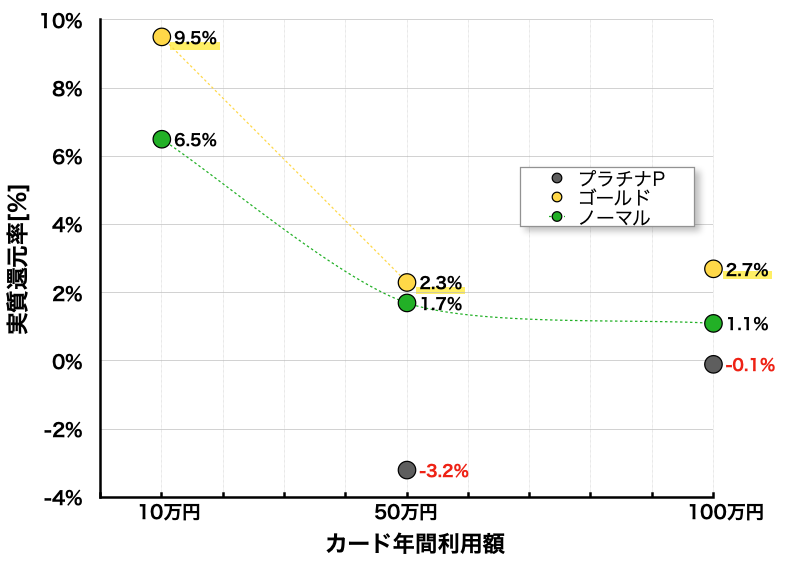

年間利用額とポイント還元率の関係

カードを利用すればするほど付与されるポイント数は増えていきますが、併せてカード利用によるお金の負担も増えていきます。

利用用途が明確に決まっていれば問題無いのですが、ポイントのために無駄遣いをしてしまっては本末転倒です。

また、人によっては年間100万円の利用をすることも難しい方もいるでしょう。

ここでは、トータルのポイント付与数ではなく、『カードの年間利用額に対してどれだけのポイントが付与されたか』を示す『実質的なポイント還元率』(=実質還元率)を用いて、効率的なカードの使い方を解説していきます。

対象のカードランクは上記で解説した、プラチナプリファード / ゴールド / ノーマルの3つを使用します。

ポイント付与数としては、『基本還元分』、『クレカ積立分』、『年間利用特典分』の合計から、必要コストであるカード年会費を引いたものを使用します。

比較する際の前提条件を以下のようにします。

今回の指標である実質還元率は、以下で計算します。

実質還元率 = ポイント付与数(通常還元P + 年間特典P + 10万円クレカ積立年間還元P – 年会費) ÷ カード年間利用額

例:ゴールドNL(通常還元率0.5%)を100万円利用した場合

実質還元率 = (5,000P + 10,000P + 12,000P – 0円) ÷ 100万円

= 27,000P ÷ 100万円

= 2.7%

年間100万円以上利用する方

ノーマル / ゴールド / プラチナプリファードの年間利用特典である『年間100万円以上を利用する場合』の実質還元率は以下になります。

年間100万円利用時の最適解

年間100万円程度の利用であれば、『ゴールド1枚』の利用が最も還元率が高くなり、100万円利用時に最大2.7%の実質還元率になります。

(基本還元分5,000P + クレカ積立分12,000P + 年間利用特典分10,000P) ÷ 年間利用額100万 = 2.7%

カード年間利用額が100万円を超えてしまうと、ノーマル、ゴールドは基本還元分のポイントしか付与されないため、実質還元率は基本還元率0.5%に収束するように線形的に減少していきます。

年間200万円利用時の最適解

年間200万円程度の利用であれば、『ゴールド2枚』で年間利用額を分けて利用する方法が最も還元率が高くなり、200万円(それぞれ100万円)利用時に最大2.1%の実質還元率になります。

(基本還元分10,000P + クレカ積立分12,000P + 年間利用特典分20,000P) ÷ 年間利用額200万 = 2.1%

年間利用特典がある、NL / Oliveフレキシブルペイ / ビジネスオーナーズゴールドの中から、2枚を利用します。

こちらも同様にそれぞれ100万円を超えた利用をすると、実質還元率は0.5%に収束するように線形的に減少していきます。

300万円(それぞれ150万円)利用時の実質還元率は1.57%です。

年間300万円利用時の最適解

年間300万円程度の利用であれば、『ゴールド3枚』で年間利用額を分けて利用する方法が最も還元率が高くなり、300万円(それぞれ100万円)利用時に最大1.9%の実質還元率になります。

(基本還元分15,000P + クレカ積立分12,000P + 年間利用特典分30,000P) ÷ 年間利用額300万 = 1.9%

年間利用特典がある、NL / Oliveフレキシブルペイ / ビジネスオーナーズゴールドを利用します。

こちらも同様にそれぞれ100万円を超えた利用をすると、実質還元率は0.5%に収束するように線形的に減少していきます。

400万円(それぞれ133.3万円)利用時の実質還元率は1.55%です。

年間400万円以上利用時の最適解

年間400万円以上の利用であれば、『プラチナプリファード1枚』の利用が最も還元率が高くなります。

300万円〜500万円までの100万円単位の実質還元率が以下になります。

| 年間利用額 | 実質還元率 | 付与ポイント数 |

|---|---|---|

| 300万円 | 1.7% | 51,000 |

| 400万円 | 1.78% | 71,000 |

| 500万円 | 1.86% | 103,000 |

プラチナプリファードは、年間利用特典が400万円の利用分まで対象です。

そのため、400万円までは100万円利用する毎に実質還元率は増加していきます。※ただし、年会費分還元率は低下

さらに、300万円以上の利用でクレカ積立分のポイント還元率が2.0%、500万円以上の利用でクレカ積立分のポイント還元率が3.0%になります。

よって、500万円利用時に最大1.86%の実質還元率になります。

(基本還元分50,000P + クレカ積立分36,000P + 年間利用特典分40,000P – 年会費33,000円) ÷ 年間利用額500万円 = 1.86%

以上をまとめると、3つのカードランクで比較する場合に最も効率的に使用できるカードは以下になります。

クレカ積立のポイント目的の方

クレカ積立によるポイントをもらうためには、ノーマルカードは年間10万円、ゴールドカードは年間10万円 or 100万円以上の利用が必要になります。

プラチナプリファードは年間利用額300万円未満の場合、クレカ積立分の還元率は1.0%となりますが、年会費負けするため、ここでは除外します。

クレカ積立ポイントを目的とする場合、ノーマル、ゴールドともに年間10万円利用時が最も効率的に使用することができます。

ノーマル:(基本還元分500P + クレカ積立分6,000P) ÷ 年間利用額10万円 = 6.5%

ゴールド:(基本還元分500P + クレカ積立分9,000P) ÷ 年間利用額10万円 = 9.5%

ゴールドに関しては、年会費無料条件を達成していることが前提なのでご注意ください。

年間利用額に応じた最適解

結論としては、全クレジットカードの年間利用額によって最適解が異なってきます。

| 全カード年間利用額 | 最適なカードランク |

|---|---|

| 10万円 | ゴールド |

| 100万円 | ゴールド |

| 200〜300万円未満 | ゴールド × 2枚 |

| 300〜400万円未満 | ゴールド × 3枚 |

| 400〜500万円 | プラチナプリファード |

クレカ積立のポイント目的であれば、年間10万円の利用で『ゴールド』が最適です。

同様に、年間100万円の利用をする場合でも、『ゴールド』が最適です。

年間200万円〜300万円の利用をする場合は、『ゴールド2枚でそれぞれ100万円以上利用』が最適です。

NL / Oliveフレキシブルペイ / オーナーズゴールドの中から、2枚を利用します。

年間300万円〜400万円の利用をする場合は、『ゴールド3枚でそれぞれ100万円以上利用』が最適です。

年間400万円〜500万円の利用をする場合は、『プラチナプリファード』が最適です。

ゴールドカードとしては、同じ年間100万円利用特典がある他社のクレジットカードも利用することができます

『エポスゴールド』や『JQ CARDセゾンゴールド』などがおすすめです。※年間100万円利用時のポイント還元率最大1.5%

ご自身の年間利用額に応じて、どのような使い方が最適になるか一度考えてみてください。

エポスゴールド、JQ CARDセゾンゴールドに関しては、こちらで詳しく解説しています。

年間利用額に応じた全ポイント付与数(通常還元P + 年間特典P + 10万円クレカ積立年間還元P – 年会費)は以下になります。

| 年間利用額 | 使用カード | 全ポイント 付与数 | 実質還元率 |

|---|---|---|---|

| 10万円 | ノーマル | 6,500 | 6.5% |

| ゴールド | 9,500 | 9.5% | |

| 100万円 | ゴールド | 27,000 | 2.7% |

| プラチナP | -1,000 | -0.1% | |

| 200万円 | ゴールド | 32,000 | 1.6% |

| ゴールド2枚 | 42,000 | 2.1% | |

| プラチナP | 19,000 | 0.95% | |

| 300万円 | ゴールド2枚 | 47,000 | 1.57% |

| ゴールド3枚 | 57,000 | 1.9% | |

| プラチナP | 51,000 | 1.7% | |

| 400万円 | ゴールド3枚 | 62,000 | 1.55% |

| プラチナP | 71,000 | 1.775% | |

| 500万円 | プラチナP | 93,000 | 1.86% |

おすすめのカード利用方法

お得にクレジットカードを使うためには、実質還元率を上げることが重要になります。

実質還元率を上げるためには、利用時のポイント or マイル or キャッシュ還元があるプリペイドカードやキャッシュレス決済を複数チャージ経由する決済ルートの活用がおすすめです。

三井住友カードは、ANAマイルが0.5%還元される『ANA Pay』への直接チャージ利用がポイント還元&利用集計の対象外となります。

そのため、別のカードでチャージ経由する必要があるのですが、カードブランドによって対応方法が異なります。

現状は、チャージできるキャッシュレス決済が多い『Mastercardブランド』がおすすめです。

Mastercardブランドの場合

JAL Pay

Mastercardであれば、利用時にJALマイル0.5%還元される『JAL Pay』へのチャージが最もおすすめです。

JAL Payは還元率を+0.5%にするだけでなく、『ANA Pay』や『WAON』へのチャージが可能であるため、高還元率の決済ルートに組み込むことができます。

さらに、JAL Payは1日のチャージ上限が最大100万円までであるため、カード利用実績稼ぎには優秀な利用先です。

『三井住友カード(Mastercard) → JAL Pay(1.0%) → WAON(1.0%) → 楽天ギフトカード → 楽天ペイ(最大1.5%)』の決済ルートを利用することで、還元率を最大+3.5%にすることができます。

その他には、au PAYへのチャージにも活用することができます。

決済ルートに関しては、こちらで詳しく解説しています。

Visaブランドの場合

Visaブランドは、JAL Pay / WAON / au PAYにチャージすることができません。

ANA Payにチャージするには、別の決済方法を経由する必要がありますが、現状は経由用カードが存在しません。

このように、三井住友カードのVisaブランドは現在主流のキャッシュレス決済にチャージすることができないため、Mastercardブランドよりも利用価値は低下します。

くまモン!Pay

しかし、2025年6月に新しくリリースされたくまモン!PayがVisaブランドの価値を高めてくれる可能性が示唆されています。※チャージ時のポイント付与を確認中

くまモン!Payは、利用時の還元率が0.5%のキャッシュレス決済です。

『三井住友カード(Visa) → くまモン!Pay(+0.5%) → 楽天Edy → 楽天ペイ(最大1.5%)』の決済ルートを使用することで、還元率を+2.0%にすることができます。

Visaブランドの三井住友カードにおいては、唯一還元率をアップさせることができる利用先になる可能性があります。

注意点として、iPhoneとAndroid端末の所有が必要であり、「楽天Edy → 楽天ペイ」のチャージ制限である月10万円までしか利用することができません。

IDARE

Visaブランドの実質還元率を上げるためのキャッシュレス決済としては、『IDARE』もあります。

IDAREは利用時の通常還元率はありませんが、平均残高金額+チャージ額に応じて年率2%還元(最大1,667円/月)の残高ボーナスがもらえるカードです。

残高ボーナスをもらうためには、『平均残高を増やすためのチャージ』と『ボーナスをもらうための毎月チャージ』が必要であるため、ここで三井住友カードを活用します。

平均残高分のチャージとしては、100万円まで利用可能です。

平均残高の0.167%を月間付与上限として、チャージした額の20%がボーナスとして還元されます。

付与上限最大のボーナスをもらうためには、平均残高100万円で毎月8,335円のチャージが必要であるため、年間10万円の利用実績を稼ぐことができます。

ただし、これはIDAREへの利用がポイント還元&利用集計の対象であることが前提となります。

現状は対象ですが、今後対象外になる可能性はあるので、最新の情報はチェックするようにしましょう。

IDAREに関しては、こちらで詳しく解説しています。

お得なカードの作り方

三井住友カードが主催する期間限定キャンペーンの活用かポイントサイト経由でのカード発行、もしくはその両方を活用していきます。

Oliveフレキシブルペイの特典はこちらで解説しています。

新規入会&タッチ決済 最大12,000円

2025年7月1日(火)〜9月30日(火)までの間、、対象の三井住友カードの新規入会後にスマホのタッチ決済を利用することで最大12,000円付与される夏のスマートタッチプラン増額キャンペーンが実施されています。

| 対象期間 | 2025年7月1日〜9月30日 |

| タッチ決済 利用対象期間 | カード入会月の1ヶ月後末まで |

| 対象カード | ノーマル (NL) / (CL) ゴールド (NL) プラチナプリファード |

| 特典内容 | スマホのVisaタッチ決済1回利用 ➡︎ VポイントPayギフト ノーマル:5,000円 ゴールド:7,000円 プラチナ:12,000円 |

| 注意点 | ・2021年2月1日以降 新規で対象カードの発行がない ・2025年6月30日時点で 対象カードを所持していない ※対象カード |

| 付与時期 | 入会月の2ヶ月後末頃 |

入会月の翌月末までに、スマホのVisaタッチ決済を1回以上利用することでノーマルで5,000円、ゴールドで7,000円、プラチナプリファードで12,000円分のVポイントPayギフトがもらえます。

金額指定は無いため、1円以上のVisaタッチ決済を利用すれば条件達成となります。

注意点として、利用条件となるタッチ決済は、Apple Pay / Google Pay / Samsung Walletを利用したスマホのタッチ決済が対象です。※MastercardブランドはApple Payのみ対応

リアルカードのタッチ決済やiD決済は利用対象外なので注意してください。

このキャンペーンも、指定カードを2021年2月1日以降に新規発行していない方、かつ2025年6月30日時点で所有していない方が対象条件となります。

ポイントサイトの利用

カードを新規発行する際は、ポイントサイトを経由することでさらに数千円分を得ることができます。

三井住友カードは比較的案件額が高くなることが多いので、良いタイミングを見極めることが大切です。

ゴールドカード

ゴールドカードの案件額の狙い目は以下のようになります。

| カード | 案件額 ① 狙い目 ② 最高額 | おすすめ ポイントサイト |

|---|---|---|

| ゴールド(NL) | ① 15,000円〜 ② 18,000円 | モッピー ハピタス |

| ビジネス オーナーズ ゴールド | ① 20,000円〜 ② 28,000円 | モッピー ハピタス |

| Olive ゴールド | 案件無し | ー |

ゴールドカードは初年度年会費である5,500円以上の案件額を狙いたいところです。

中でも、ビジネスオーナーズゴールドは案件額が頭抜けしており、カード発行で20,000円分以上の案件が存在します。

法人代表者、個人事業主の方向け法人カードですが、登記簿謄本等の提出もいらないため、普通のサラリーマンでも認可されるカードです。

中身は通常のゴールド(NL)とほとんど変わらないので、おすすめのカードとなっています。

ノーマルカード

ノーマルもゴールドと同じく、カード発行を条件とするポイントサイト案件が存在します。

特に、ビジネスオーナーズは無料で発行できるクレジットカードにもかかわらず、1万円以上の案件額となっています。

| カード | 案件額 ① 狙い目 ② 最高額 | おすすめ ポイントサイト |

|---|---|---|

| ノーマル(NL) | ① 13,000円〜 ② 18,000円 | モッピー ハピタス |

| ビジネス オーナーズ ノーマル | ① 20,000円〜 ② 28,000円 | モッピー ハピタス |

| Olive ノーマル | ① 10,000円〜 ② 14,000円 | モッピー ハピタス |

ノーマルNLは2025年6月に18,000円の案件額が出ています。

ビジネスオーナーズはゴールド同様に案件額が非常に高い傾向であり、こちらはゴールドを発見したことがあってもポイント付与の対象となります。※逆も同様

Oliveの新規発行でも、三井住友銀行口座を持っていない方は10,000円以上もらえることがあります。

詳しくはこちらで解説しています。