エポスゴールドカードは、条件を満たすことで年会費無料にすることができるゴールドカードです。

さらに、年間利用特典も充実しているため、お得にクレジットカードを使用したい方にとってはおすすめのカードになります。

この記事では、

これらをメインに解説をしていきます。

エポスカードの基本性能

エポスカードには、ノーマル / ゴールド / プラチナのカードランクが存在します。

ここでは、年会費無料で所持できるノーマルとゴールドの性能について解説します。

| ノーマル | ゴールド | |

|---|---|---|

| 年会費 | 無料 | 5,000円 ※条件付き無料 |

| カード ブランド | Visa | |

| 付与 ポイント | エポスポイント | |

| ポイント 還元率 | 0.5% | 0.5%〜2.1% |

ランク特典 | なし | 選べるポイントUP +0.5%※ 年間利用ボーナス 最大+1.0% ファミリーボーナス 最大+0.1% マルイ系列で2倍 +0.5% |

| クレカ積立 還元率 | 0.1〜0.5% | |

| ポイント 有効期限 | 2年 | 無期限 |

エポスプラチナカードに関しては、こちらで解説しています。

カード年会費

ノーマルカードは年会費無料です。

ゴールドカードは年会費5,000円がかかりますが、以下の方法で年会費を永年無料にすることができます。

詳しくはこちらで解説しています。

付与ポイントと有効期限

カード利用時に貯まるポイントは『エポスポイント』です。

エポスポイントは1P=1円以上の価値を持ち、様々なポイントに交換して使用する方法がおすすめです。

ポイント有効期限はカードランクによって異なり、ノーマルの場合は2年間、ゴールドの場合は無期限となっています。

エポスポイントのお得な使い方は、こちらで詳しく解説しています。

ポイント還元率

エポスカードの基本還元率は0.5%となっており、クレジットカードの中では低水準です。

しかし、ゴールドカード以上になるとカードランク特典が充実しているため、実質的なポイント還元率を上げることができます。

ゴールドカードの場合、基本還元率0.5%と合わせて最大2.1%まで還元率がアップします。

| ゴールド特典 | 特典内容 |

|---|---|

| 年間利用ボーナス | 年間利用額50万円以上 → 2,500P(+0.25%) or 年間利用額100万円以上 → 10,000P(+1.0%) |

| 選べるポイント アップショップ | +0.5%※ |

| ファミリーボーナス | 最大+0.1% |

詳しくはこちらで解説しています。

ポイント還元対象外となる取引

ポイント還元対象外に関する情報は、エポスポイント規約に記載されています。

還元対象外となる取引が以下になります。

エポスカードはポイント還元対象外になる取引が少ないことが特徴です。

そのため、基本的にはキャッシュレス決済へのチャージ利用分も還元対象になります。

ただし、初めて利用する取引に関しては、還元されることを確認した上で利用することをおすすめします。

クレカ積立還元率

エポスカードは『tsumiki証券』の金融商品をクレカ積立することができ、年間のつみたて金額×0.1%(初年度)~0.5%(5年目以降)のポイントが還元されます。

tsumiki証券とは、エポスカードもしくはエポスポイントでのみ金融商品が購入できる丸井グループのネット証券です。

金融商品は5つの投資信託しか存在せず、それぞれの特徴についてわかりやすく解説されているため、投資初心者に向けたサービスとなっています。

しかし、emaxisシリーズのようなインデックスファンドと比べると運用コストが高いので、長期運用はあまりおすすめできません。

取扱商品の内訳は以下となります。(詳細はこちら)

エポスゴールドのポイント還元率

ゴールドカードは年会費無料、100万円利用時のポイント還元率を最大2.1%にすることができるカードです。

※マルイ利用時ポイント2倍以外の特典を全て適用した場合

| ゴールド | |

|---|---|

| 基本還元率 | 0.5% |

| 年間利用 ボーナス | 年間利用額に応じてポイント付与 +0.5〜1.0% |

| 選べるポイント アップショップ | 選択した対象店舗での利用 +0.5%※ |

| ファミリー ボーナス | 登録家族全員の 年間利用額に応じてポイント付与 +0.1% |

| 最大還元率 ※100万利用時 | 2.1% |

年間利用ボーナス特典

年間利用ボーナス特典とは、エポスカードの『年間利用額』に応じてボーナスポイントが付与される特典です。

ゴールドカードの場合、年間50万円以上100万円未満の利用で2,500P、年間100万円以上の利用で10,000Pがもらえます。

この特典の注意点が以下になります。

あくまで、年間50万円利用した時の還元率が+0.5%、年間100万円利用した時の還元率が+1.0%となり、継続的にこの還元率が加算されるわけではありません。

50万〜100万未満と100万円を超えた利用分に関しては、基本還元率の0.5%が適用されます。

そのため、この利用額における実質的なポイント還元率は減少していきます。※年間200万円利用した場合、年間100万円利用時の実質的な還元率と比較すると-0.5%になる

すなわち、最も効率的な使い方としては、年間利用額を『100万円ピッタリ』にすることです。

100万円を多少オーバーしても良いですが、100万円は必ず超えるように管理しましょう。

エポスアプリで現在のカード利用額が確認できるので、計画的に活用するのが良いでしょう。

クレカ積立を利用した実績稼ぎ

年間100万円以上利用するための1つの方法として、tsumiki証券でのクレカ積立があります。

tsumiki証券におけるクレカ積立分は、年間利用特典の集計対象です。

これにより、毎月最大10万円×12ヶ月=年間最大120万円の利用実績として加算することが可能です。

ただし、年間利用額集計期間中に引き出した金額(売却額)は年間ボーナス集計実績から除外される点はご注意ください。

そのため、長期運用する方であれば、この方法を活用することができます。

ただし、tsumiki証券の金融商品の中で、信託報酬が最も安価なものでも0.66%と運用コストが高いため、年間利用特典目的での長期運用はおすすめしません。

金融商品の取引・運用リスクが発生

投資信託には、価格変動と信託報酬といったコスト発生のリスクが生じます。

tsumiki証券では5つの商品が購入でき、その中で運用コストが最も低い商品が『まるごとひふみ15』になります。(信託報酬 税込年率:0.66%、信託財産留保額なし)

信託報酬による1日あたりの必要コストは、評価額が10万円と仮定した時、10万円 × 0.66% ÷ 100 ÷ 365日=約0.9円/日です。

毎月10万円、年間120万円の積立をした場合、価格変動を考慮しなくても年間3500円以上の信託報酬コストが発生します。

よく理解した上で積立するようにしましょう。

選べるポイントアップショップ

選べるポイントアップショップとは、300以上の対象店舗の中から登録した店舗のポイント還元率を2倍(+0.5%)にする特典です。

【選べるポイントアップショップ ボーナスポイントの変更】

2025年4月以降、選べるポイントアップショップのポイント還元率が改悪されました。

※公式サイト

変更前:3倍(+1.0%) → 変更後:2倍(+0.5%)

対象カード:エポスゴールドカード、エポスプラチナカード

※JQエポスゴールドは対象外

ゴールドカードの場合、年間利用ボーナスポイントの最大還元率+1.0%を加算すると、カード利用時のポイント還元率を最大2.0%にすることができます。

ただし、登録できる店舗は3つまでであり、登録店舗の変更は登録後3ヵ月間できません。

対象ショップのカテゴリーは以下になります。

そのため、保険や電話料金、公共料金といった毎月利用する店舗の登録がおすすめです。

エポスカードのETCカードは、年会費無料で発行することができます。

また、国内旅行時に保険を付帯させたい場合は、航空会社や旅行代理店を登録することもおすすめです。

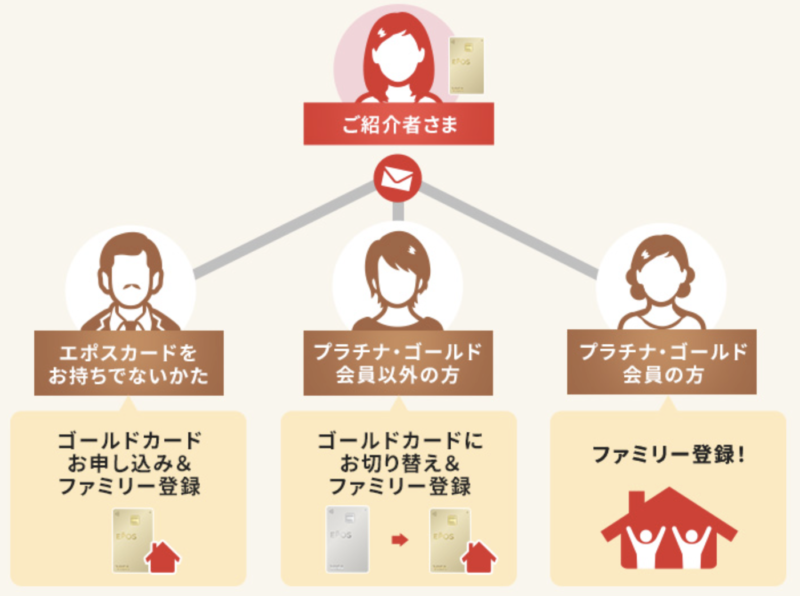

ファミリーボーナスポイント

プラチナ・ゴールドカード会員の方は、2等身以内の家族であれば、紹介することで年会費無料のゴールドカードを作成させることができます。

また、プラチナ・ゴールドカード会員の家族同士でファミリー登録をすれば、登録した家族全員分の年間合計利用金額が100万円を超える毎にポイントが付与されます。

| ゴールド 年間利用額 | ポイント付与数 | 実質還元率 |

|---|---|---|

| 100万円 | 1,000P | 0.1% |

| 200万円 | 2,000P | |

| 300万円 | 3,000P |

ゴールドカードは、100万円毎に1,000P付与(上限3,000P)で、還元率としては最大+0.1%になります。

ただし、ポイント付与は紹介者である代表者のみに行われる点はご注意ください。

カードランク毎のポイント還元率

年間利用額に応じた各カードランクのポイント付与数と実質還元率が以下になります。

ここでの実質還元率とは、『(合計ポイント付与数 – カード年会費) ÷ 年間カード利用額』で計算します。

※ゴールドは年会費無料、プラチナは年会費20,000円とする

※選べるポイントアップ、ファミリボーナスは除外

| 利用額 (実質還元率) | ノーマル | ゴールド | プラチナ |

|---|---|---|---|

| 合計ポイント付与数 ※カード年会費分除外 | |||

| 100万 | 5,000 (0.5%) | 15,000 (1.5%) | 5,000 (0.5%) |

| 200万 | 10,000 (0.5%) | 20,000 (1.0%) | 20,000 (1.0%) |

| 300万 | 15,000 (0.5%) | 25,000 (0.83%) | 35,000 (1.17%) |

| 500万 | 25,000 (0.5%) | 35,000 (0.7%) | 55,000 (1.1%) |

| 700万 | 35,000 (0.5%) | 45,000 (0.64%) | 75,000 (1.07%) |

| 900万 | 45,000 (0.5%) | 55,000 (0.61%) | 95,000 (1.06%) |

| 1,100万 | 55,000 (0.5%) | 65,000 (0.59%) | 115,000 (1.05%) |

| 1,300万 | 65,000 (0.5%) | 75,000 (0.58%) | 135,000 (1.04%) |

| 1,500万 | 75,000 (0.5%) | 85,000 (0.57%) | 155,000 (1.03%) |

年間100万円程度のカード利用をする場合、3つのランクの中で最も高い実質還元率1.5%の『ゴールドカード』がおすすめです。

年間200万円を超える場合は、『プラチナカード』がおすすめです。

プラチナカードの実質還元率が最も高くなる利用額が300万円利用時であり、1.17%になります。

プラチナカードはその他の特典も充実しており、特に利用回数無制限であるプライオリティ・パスの『プレステージ会員』が無料付帯する点は、高コスパカードの1つとなっています。

また、高級レストランにて同伴者が無料になる『グルメクーポン』といった特典もあり、これらを活用できる方にとっては年会費以上にお得になります。

エポスプラチナに関しては、こちらで詳しく解説しています。

プライオリティ・パス付帯のクレジットカードに関しては、こちらで解説しています。

エポスゴールドのお得な利用方法

複数のキャッシュレス決済を組みわせた決済ルートを利用することで、実質還元率を上げることができる『決済ルート』の活用がおすすめです。

エポスカードはVisaブランドしか発行できないため、『JAL Pay』や『WAON』にチャージ利用することができません。

Visaブランドのクレカから『au PAY』へのチャージ可否はカード会社によって異なりますが、エポスカードはVisaブランドでもチャージ可能です。

また、『ANA Pay』にもチャージ利用することができます。

主なチャージ利用先のチャージ可否とエポスポイントの還元対象が以下になります。

| チャージ利用先 | チャージ可否 | ポイント還元 |

|---|---|---|

| JAL Pay | 不可 | ー |

| WAON | 不可 | ー |

ANA Pay | 可能 | 確認済み |

| au PAY | 可能 | 確認済み |

決済ルートで利用するキャッシュレス決済が利用できない利用先では、選べるポイントアップショップの対象であれば+0.5%にできます。

エポスカードの決済ルートに関しては、こちらで詳しく解説しています。

au PAY 最大+2.5%

au PAY or au PAYプリペイドカードは、決済利用時のPontaポイント還元率が0.5%のキャッシュレス決済です。

ただし、他社クレカからの毎月のチャージ上限は5万円までとなっているため、年間最大60万円しかチャージ利用することができない点はご注意ください。

au PAYプリペイドカードに関しては、こちらで詳しく解説しています。

au PAYを利用した決済ルートは2つ存在します。

au PAY → WAON → 楽天ペイ 最大+2.5%

Apple Pay限定で、決済利用時のポイント還元率が1.0%の『Apple PayのWAON』へチャージ利用することができます。

さらに、ミニストップで楽天ギフトカードを購入し、最大1.5%還元の『楽天ペイ』で利用することが可能です。

『エポスカード → au PAYプリペイド(0%) → WAON(1.0%) → 楽天ギフトカード → 楽天ペイ(最大1.5%)』

この決済ルートを利用すれば、実質還元率をエポスカード還元率 + 最大+2.5%にすることができます。

『au PAYプリペイド → WAON』へのチャージ利用は、au PAYプリペイド側のポイント還元対象外になっているため、ポイント付与はありません。

au PAY → くまモン!Pay +1.0%

Apple Pay限定で、決済利用時のポイント還元率が0.5%の『くまモン!Pay』へチャージ利用することができます。

『エポスカード → au PAYプリペイド(0.5%) → くまモン!Pay(0.5%)』

の決済ルートを利用すれば、実質還元率をエポスカード還元率 + 最大+1.0%にすることができます。

楽天ペイが利用できない店舗であれば、こちらの決済ルートがおすすめです。

ANA Pay 最大+2.0%

ANA Payは、決済利用時にANAマイルが0.5%還元されるキャッシュレス決済です。

さらに、Android端末があれば、ANA Pay → 楽天キャッシュへのチャージが可能です。

楽天キャッシュは利用時の楽天ポイント還元率が1.5%となるため、さらに+1.5%還元率をUPさせることができます。

『エポスカード → ANA Pay(0.5%) → 楽天Edy → 楽天ペイ(最大1.5%)』

の決済ルートを利用すれば、実質還元率をエポスカード還元率 + 最大+2.0%にすることができます。

注意点としては、楽天Edy → 楽天キャッシュの月間交換上限は10万円まで、ANA Payの残高上限と月間チャージ上限額が30万円までとなっています。

毎月30万円チャージで年間360万円まで利用可能ですが、残高上限が30万円であるため、その分使い切る必要があります。

年会費を無料にする方法

ゴールドカードの年会費を無料にするための方法とそれぞれの特徴が以下になります。

| 方法 | メリット | デメリット |

|---|---|---|

| エポスからの インビテーション | 無料で作成 | 時間と利用実績が必要 |

| 家族からの招待 | 無料で作成 | ゴールド以上を 所持する家族が必要 |

| ゴールドカード 年間50万円利用 | 即利用可能 | 1年目の年会費 5,000円が必要 |

エポスからのインビテーション

ノーマルカードの利用実績に応じて、エポスからのゴールドカードへの『インビテーション』がもらえます。

それを利用することで、年会費無料のゴールドカードを作ることができます。

しかし、いつ、どれくらいの金額を利用すればインビテーションが来るかといった条件は明確になっていません。

参考として、インビテーションをもらった方の情報が以下になります。

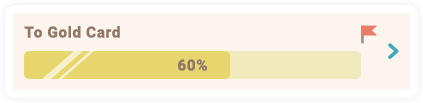

一応、アプリでは何らかの条件でインビテーション付与までのゲージが表示されるようなので、それを目安に使用していくことが良いでしょう。

家族からの招待

ゴールド・プラチナカード持ちの2等身以内の家族がいれば、その方から紹介してもらうことで、年会費無料のゴールドカードが作成できます。

こちらの公式サイトから、紹介用URLを作成することができます。

この方法で作成したカードは、通常の家族カードとは異なり、代表者(紹介者)とは異なる引落口座が設定でき、個々の利用可能枠が付与されます。

さらに、ファミリーボーナスポイントの対象と、家族間でポイントを受渡しすることが可能です。

最も簡単に年会費無料のゴールドカードが作成できるので、身内にいれば活用しましょう。

ゴールドカード年間50万円以上利用

ゴールドカードを年間50万円以上利用することで翌年以降年会費が無料になりますが、初年度の年会費5,000円は支払う必要が出てきます。

この方法のメリットは、即時でゴールドカードが利用できる点です。

判断の分かれ目は、年会費5,000円をどう捉えるかになってきます。

インビテーションをもらって無料にする方法のデメリットは、『時間がかかる&いつになるか不明な点』です。

例えば、インビテーション取得に1年かかった場合、100万円を通常利用した時のポイント付与数はノーマルで5,000P、ゴールドで15,000Pと1万円分のポイント差が生まれます。

年会費5,000円を払ったとしても、5,000円分のメリットは生まれるということです。

お金をかけたく無いという方はインビテーション、時間をかけたく無いという人はゴールドカード発行が良いかと思います。

JQ CARDエポスへの切替

エポスカードはJQ CARDエポスへ切り替えすることができます。

これにより、貯まるポイントがエポスポイントからJRキューポに変更されます。

JRキューポの汎用性が高く、エポスポイントよりもお得に使うことができる点が切替のメリットです。

JRキューポに関しては、こちらで詳しく解説しています。

以前までは、ノーマルカードであればネット上で切り替えができましたが、ゴールドカードは九州にあるJQカードカウンターに直接行かないと切り替えができませんでした。

しかし、2023年2月からゴールドカードもJQエポスゴールドへのネット切替が対応されました。

カード番号が変更されるため、支払い先のカード変更が必要になりますが、以下の特典は引き継がれるので安心してください。

カード切替方法は、JQ CARDエポスゴールドの発行手続きを行うことで自動的に切替扱いされます。

この場合、新規入会特典は受けられないので注意してください。

また、JQ CARDエポスに切り替えてしまうと、エポスプラチナカードを発行・所有することができなくなります。

お得なカード作成方法

ポイントサイト経由

エポスカードの作成には、ポイントサイト案件の活用がおすすめです。

案件額の狙い目は以下のようになります。

| カード | 案件額 ① 狙い目 ② 最高額 |

|---|---|

| ノーマル | ① 10,000円〜 ② 13,500円 |

| ゴールド | ① 4,000円〜 ② 5,000円 |

ポイントサイト案件に存在するのは、ノーマルカードとゴールドカードになります。

ポイント付与条件はカード発行のみであるため、かなり簡単に取り組むことができます。

ゴールドカードにも案件は存在することがありますが、ノーマルカードよりも案件額が低くなっています。

そのため、ゴールド作成までに時間がかかっていいのであれば、ノーマルカードの新規作成をおすすめします。

エポスの公式にも紹介キャンペーンが存在しますが、そちらを利用した場合、ポイントサイト側のポイント付与対象外になるので注意してください。

ポイントサイト経由の発行の方が付与金額が多いので、ポイントサイトの利用をおすすめします。